【超重要】2024年1月から変わる「住宅ローン減税」知っておくべきポイントを専門家が解説

住宅ローンを借入れて住宅を取得する際に、取得者の金利負担の軽減を図るための制度「住宅ローン減税」。マイホームを考えている人たちにはありがたい制度ですが、今年1月から条件等が変更になりました。しっかりと抑えておきたい変更ポイントを、フジ相続税理士法人・代表社員の髙原誠税理士に解説いただきました。

2024年1月から変わった住宅ローン減税

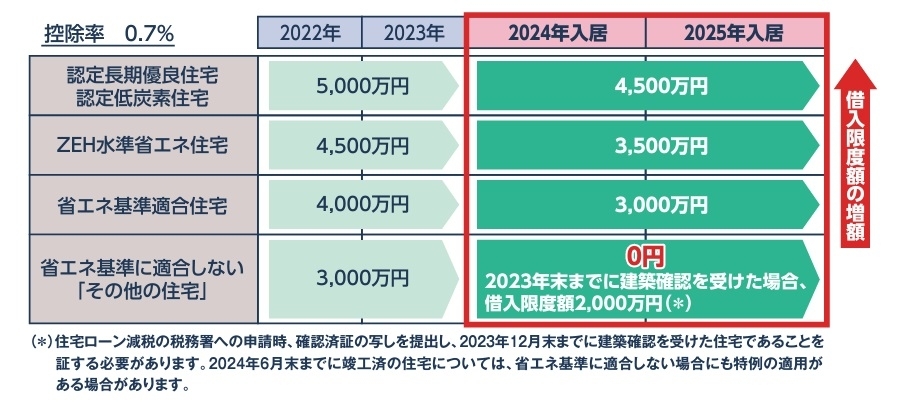

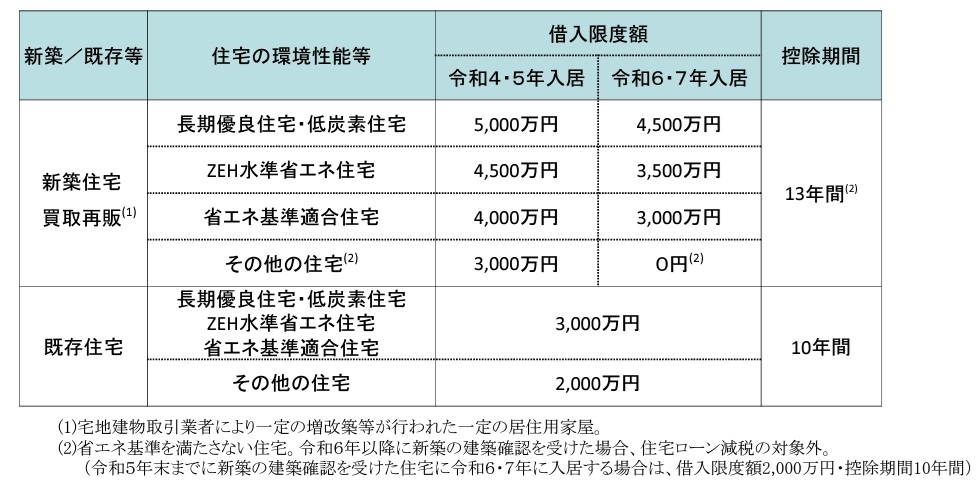

「住宅ローン減税」とは、住宅ローンを利用して住宅を新築・取得・増改築する場合に、毎年の住宅ローン残高の0.7%を最大13年間、所得税から控除することができる制度のことをいいます。

本制度は、住宅ローン利用者の金利負担の軽減と日本の景気の下支えを目的として設けられています。しかし、2024年1月1日以降に新築の建築確認を受けた住宅、あるいは2024年7月1日以降に建築された住宅は、省エネ基準適合住宅以上でなければ住宅ローン控除を受けることができません。省エネ基準適合住宅とは、以下の通りです。

① 認定長期優良住宅・認定低炭素住宅

② ZEH水準省エネ住宅

③ 省エネ基準適合住宅

今回注意する必要があるのは、上記の省エネ基準に適合しない住宅である「その他の住宅」です。2023年末までに建築確認を受けた場合は、借入限度額2,000万円まで住宅ローン控除を利用できるのですが、それ以降については制度の利用ができなくなってしまいます。

(https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html)

「認定長期優良住宅」の適用要件とメリット

2022年の税制改正で、新築住宅に対する適用ルールが変更され、環境に配慮した住宅は一般の住宅よりも借入限度額の設定を高くする優遇策が講じられました。

しかし、2024年1月以降は、省エネ基準を満たした住宅でなければ、住宅ローン減税の対象外となってしまいます。

先述の通り、住宅ローン減税の対象となる省エネ基準適合住宅は3種類ありますが、どのような適用要件、メリットがあるのでしょうか。今回は、省エネ基準適合住宅の中で最も性能が高い、と国が定めている「認定長期優良住宅」について触れていきます。

認定長期優良住宅とは、長期にわたり良好な状態で使用するための措置が講じられた住宅のことを言い、「長期優良住宅の普及の促進に関する法律」に基づき認定されます。高い耐震性能や省エネルギー性能を持ち合わせているため、安全かつ快適な暮らしの実現と数世代にわたる長期間の居住を目的としています。

そのため、資産価値が落ちにくく、売却する際も一般住宅に比べ高値になる傾向にあります。

長期優良住宅の認定要件は以下の通りです。

① 住宅の構造および設備について長期にわたり良好な状態で使用するための措置が講じられていること。

② 住宅の面積が良好な居住水準を確保するために必要な規模を有すること。

③ 地域の居住環境の維持・向上に配慮されたものであること。

④ 維持保全計画が適切なものであること。

⑤ 自然災害による被害の発生の防止、軽減に配慮がされたものであること。

参照:長期優良住宅(2)認定基準| 国土交通省(https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk4_000006.html)

また長期優良住宅は、以下の支援を国から受けることが可能です。

① 住宅ローン減税または投資型減税による所得税の軽減措置の適用

② 登録免許税、固定資産税、不動産取得税の軽減措置の適用

③ 住宅ローンの優遇措置の適用

④ 地震保険料の割引

⑤ 「地域型住宅グリーン化事業」の補助金の支給

参照:認定制度概要パンフレット(新築・木造軸組版)長期優良住宅 新築のメリット| 国土交通省

(https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk4_000006.html)

「住宅ローン減税」を適用するための条件とは

そもそも住宅ローン減税はどのような条件下で利用できるのでしょうか。適用には一定の条件があり、新築住宅を取得等する場合の主な条件は以下の通りです。

① 自らが居住するための住宅であること

② 床面積が50m2以上*

③ 合計所得金額が2,000万円以下*

④ 住宅ローンの借入期間が10年以上であること

⑤ 引渡しまたは工事完了から6ヵ月以内に入居すること

⑥ 昭和57年以降に建築又は現行の耐震基準に適合していること など

*2023年末までに建築確認を受けた新築住宅を取得等する場合、合計所得金額1,000万円以下に限り、床面積要件が40m2以上

参照:住宅ローン減税の概要について(令和4年度税制改正後)| 国土交通省

(https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html)

実際の「控除額」はどのくらい?

では、住宅ローン減税の制度を利用すると、実際にどのくらいの控除が受けられるのでしょうか。計算方法としては、毎年、「年末時点の住宅ローン残高×0.7%」と「1年間の最大控除額」を算出し、そのうちいずれか低い金額を所得税や住民税から控除する方法になります。

住宅ローン減税の諸条件を満たした「省エネ基準適合住宅」に、2023年(令和5年)に入居したとします。住宅ローンで借入限度額4,000万円を利用し、その年の借入金の年末残高が3,000万円のとき、「年末時点の住宅ローン残高3,000万円×控除率0.7%=21万円」と「借入限度額4,000万円×控除率0.7%=28万円」を比較し、低い金額である21万円が控除可能額となります。しかし、この金額がこのまま控除されるわけではありません。

たとえば、年収500万円の人の場合、所得税率20%となりますので、本来納めるべき所得税は10万円です。控除額が本来納めるべき所得税を上回っているため、所得税は納付不要となります。所得税から控除しきれなかった11万円については、翌年の住民税から控除が可能となるのですが、この住民税の金額にも上限があるため、詳しい控除条件は居住地の市区町村に確認することをおすすめします。

住宅ローン減税…入居のタイミングに注意

将来、長期優良住宅をはじめとする省エネ基準適合住宅の購入と住宅ローン減税の利用を検討している人は、それぞれのメリット・デメリットを十分に把握する必要があります。また、住宅ローン減税の控除上限額は、住宅を購入したときではなく、「居住を開始したとき」で決まります。新築住宅を取得する場合、入居するタイミングが2024年1月以降になると、控除限度額も大きく変わってしまうためご注意ください。

一方、2023年12月14日公表された2024年税制改正大綱では、19歳未満の扶養親族を有する子育て世帯や、夫婦どちらかが39歳以下の世帯に対しては1年間、借入限度額の上限の引き下げを見送ることになった(「その他の住宅」について変更なし)ため、該当の方にとっては引き続き住宅購入の助けとなるでしょう。

2024年1月以降に変わる住宅ローン減税の利用で後悔をしないためにも、一度、専門家に相談してみることをおすすめします。