つなぎ融資とは何?メリットやデメリット、注意点をわかりやすく解説

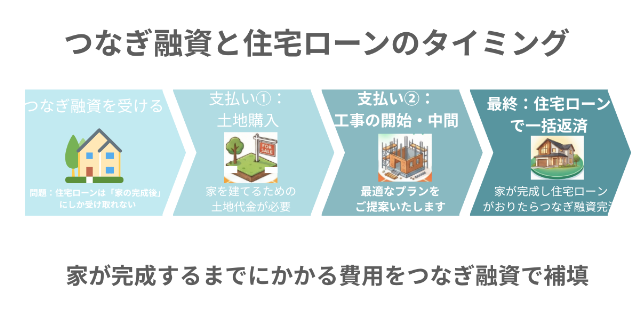

土地購入からの注文住宅づくりでは、土地代や着工金など、住宅ローンがおりる前(家の引き渡し前)に数千万円単位の支払いが発生します。

このタイミングのずれを埋めるために活用するのが「つなぎ融資」です。

正しく理解して利用すれば、資金ショートの心配はなく、安心して理想の家づくりが進められます。

この記事では、つなぎ融資の仕組みやメリット・デメリットに加えて、無駄なコストを抑えるための注意点をわかりやすく解説します。

つなぎ融資とは何?

つなぎ融資とは、その名の通り住宅ローンがおりるまでの「つなぎ」として一時的に借りるローンのことです。

住宅ローンは一般的に建物完成後に振り込まれるので、先に支払いが必要な土地購入費などを別途用意する必要があります。

具体的には、土地代1,000万円+建築費3,000万円=合計4,000万円の注文住宅を住宅ローンで建てるとします。最初に土地の売買契約をする時点で1,000万円の支払いが必要なので、つなぎ融資で1,000万円借ります。家が完成した後、住宅ローン4,000万円が振り込まれたら、つなぎ融資で借りていた1,000万円+金利をそこから返済するという仕組みです。

以下では、つなぎ融資の基本的な仕組みと住宅ローンとの関係性を詳しく解説します。

つなぎ融資の仕組み

一般的に、住宅ローンは「完成した家(担保価値があるもの)」に対して融資されます。

つまり、融資のお金が振り込まれるのは、家が完成して引き渡しを受けるタイミングが原則なのです。

ここで問題なのが、注文住宅を建てる場合は完成までに支払いが必要な場面がいくつかあるということです。

- 土地を買うとき(土地代)

- 工事を始めるとき(着工金)

- 家の骨組みができたとき(中間金/上棟金)

それぞれの支払いが数百万円以上のため、自己資金だけでまかなえる人は少数派です。

上記の費用を支払うために「つなぎ融資」として一時的に借り入れ、家が完成して住宅ローンがおりたタイミングで一括返済、というのがつなぎ融資の全体像です。

住宅ローンとの違いは?

つなぎ融資と住宅ローンは、以下の通り違いがあります。

| 項目 | 住宅ローン | つなぎ融資 |

|---|---|---|

| 金利 | 低め(変動0.5%〜固定2.0%程度) | 高め(2.0%〜4.0%程度) |

| 担保 | あり(土地・建物) | なし(無担保)が一般的 |

| 借り入れ期間 | 長期(最長35年〜50年) | 短期(半年〜1年程度) |

| 用途 | 住宅購入資金の支払い | 土地代、着工金、中間金の支払い |

最大の違いは「金利」と「担保」です。

つなぎ融資は、まだ家が完成していない(担保がない)状態での融資です。金融機関にとってはリスクが高い貸付のため、住宅ローンに比べて金利が高く設定されているのが特徴です。

「金利が高いなら使いたくない」と考えるのが自然ですが、自己資金が潤沢でない限り、注文住宅を実現するための必要不可欠な手段といえます。

住宅ローンの金利についてはこちらの「」の記事もご覧ください。

つなぎ融資が必要になるケース

土地購入から注文住宅を建てる場合、一般的には以下4つの支払いのタイミングがあります。

- 土地購入時

- 着工時

- 中間(上棟)時

- 引き渡し時

このうちつなぎ融資が活躍する主なシーンを2つご紹介します。

土地購入代金の支払い

最初の大きな支払いが「土地の購入代金」です。

土地の売買契約を結び、所有権を移転するタイミングで土地代金を全額支払う必要があります。

この時点では土地のみのため原則として住宅ローンは使えませんので、つなぎ融資を利用して土地代を支払います。

- 支払い時期の目安: 土地契約から約1ヶ月以内(決済・引き渡し時)

- 金額の目安: 土地代金の全額

条件によっては土地代の住宅ローンを先行して組める「分割融資」もありますが、すべての金融機関が対応しているわけではありません。

分割融資とは住宅ローンの融資方法の一つで、支払いが必要なタイミングで分割して融資を受ける仕組みです。

着工金の支払い

住宅の建築は数ヵ月間の長期にわたるため、施工するハウスメーカーや工務店は材料の仕入れや職人の人件費を先行して支払わなければなりません。完成後の一括支払いではこれらに間に合わないため「着工金」という形で先払いする仕組みです。

- 支払い時期の目安: 工事請負契約の後、地鎮祭や着工の直前

- 金額の目安: 工事費総額の約30%

たとえば工事費3,000万円の住宅の場合、着工金だけで約900万円が必要です。自己資金で900万円を用意できるケースは少ないので、つなぎ融資を利用するのが一般的です。

工事の中盤(上棟時)に支払う「中間金」でさらに30%程度が必要になることもありますので、複数回に分けてつなぎ融資を受けることになります。

つなぎ融資のメリット・デメリット

つなぎ融資のメリット・デメリットは以下のとおりです。

メリット

- 資金繰りがスムーズになる

- 住宅ローン実行までの返済額を最小限に抑えられる

- 担保不要

デメリット

- 利息の負担が増える

- 住宅ローンとは別に諸費用が発生する

- 住宅ローン控除対象外になる

- 団体信用生命保険への未加入リスクがある

上記のうち主なメリット・デメリットを詳しく解説します。

資金繰りがスムーズになる

主なメリットは、手元の現金を減らさずに家づくりがスタートできる点です。

数千万円単位の資金を事前に用意する必要がなく、支払いのタイミングに合わせて融資を受けられます。

「現在の家賃」と「新しい家の建築費」の二重払いの負担を最小限に抑えられるため、建築期間の生活費への影響を軽減できます。

これにより、手元の自己資金を「引っ越し費用」や「新しい家具・家電の購入費」など、現金でしか払えない費用のために温存することも可能です。

利息の負担が増える

最大のデメリットは金利負担です。

つなぎ融資は無担保で借り入れできるため、金利が住宅ローンよりも高く設定されています(年利2〜4%台が相場)。日割り計算で利息が発生し、工期が長引くほど支払額が増加します。

【金利負担のイメージ(例)】

土地代2,000万円をつなぎ融資

- 金利:3.0%

- 借り入れ期間:6ヶ月(180日)

- 利息額:2,000万円 × 年利3.0% ×(180日/365日)≒ 29万5千円

上記約30万円に諸費用を加えた費用は、住宅ローンだけであれば払わなくて良いコストです。これを「必要経費」と捉えるか、「もったいない」と捉えるかで、資金計画の満足度は変わってきます。

住宅ローン減税対象外になる

年末時点のローン残高に応じて所得税などが還付される「住宅ローン減税制度」は、つなぎ融資の場合は対象外です。

住宅ローン減税はあくまで「住宅の取得」に対するローンが対象であり、一時的な立て替えであるつなぎ融資は含まれません。

住宅ローン減税が適用されるのは、建物が完成して正式に住宅ローンに切り替わった後の年末からです。

例えば、10月に土地を購入して翌年3月に住宅完成予定とします。

土地代として2,000万円のつなぎ融資を借りていたとしても、その年に減税は受けられません。翌年3月に実行される住宅ローンが適用対象であり、翌年末の所得税が減税されるという仕組みです。

住宅ローン減税について詳しくは「」をご覧ください

つなぎ融資の利息返済方法

つなぎ融資の利息の支払い方法は以下の3パターンです。

- 借り入れ時に利息を全額前払い

- 住宅ローン実行時にまとめて返済

- 住宅ローン実行までに毎月返済

金融機関によって採用している方式が異なるため事前に確認しましょう。特殊な2つの方法について詳しくご紹介します。

借り入れ時に利息を全額前払い

つなぎ融資を実行する(お金を借りる)タイミングで、予定借り入れ期間分の利息や事務手数料を先に支払う方法です。

- メリット:必要なコストが最初にはっきりするためわかりやすい

- デメリット:最初に数十万円程度の資金が必要であり、生活費の圧迫や引っ越し費用などの不足が懸念される

【前払いする支払い額イメージ(例)】

- 土地代2,000万円をつなぎ融資

- 金利:3.0%

- 借り入れ期間:6ヶ月(180日)

- 利息額:2,000万円 × 年利3.0% ×(180日/365日)≒ 29万5千円

- 事務手数料:11万円

- 印紙代:2万円

- 合計:42万5千円

住宅ローン実行時にまとめて返済

つなぎ融資の期間中は利息を支払わず、家が完成して住宅ローンが実行されるときに利息分と元金をまとめて返済する方法です。

- 特徴: 住宅完成まで支払いが発生しないため、現在の生活費への負担が少ない

- 注意点: つなぎ融資の利息分が住宅ローンの総額から差し引かれるため、借り入れ額が不足しないか確認が必要

つなぎ融資における注意点

つなぎ融資はすべての金融機関で利用できるわけではありません。

つなぎ融資を検討する際の注意点は以下の4つです。

- 金融機関の選び方

- 金利や諸費用の確認

- 団体信用生命保険なしの場合の対策

- 必要書類の確認

金融機関の選び方

つなぎ融資を検討する場合は金融機関の比較が重要です。

以下のポイントを比較して最適な金融機関を選んでください。

- 住宅ローン本体の金利水準

- つなぎ融資の金利水準

- 手続きの煩雑さ

- 団体信用生命保険の有無

| 項目 | ネット銀行 | 都市銀行・地方銀行 | 信用金庫 | 住宅ローン専門会社 |

|---|---|---|---|---|

| 住宅ローン本体の金利水準 | 最安水準 | 標準~安い | 標準 | 標準~高い |

| つなぎ融資の金利水準 | 高い(単独では取り扱っていないことも) | 標準(分割融資対応なら低い) | 低い | 高い |

| 手続きの煩雑さ | 煩雑 | 標準 | 標準 | 簡易 |

| 団体信用生命保険の有無 | 住宅ローン本体のみ | 住宅ローン本体のみ(分割融資なら有り) | 住宅ローン本体のみ | 無し |

検討している銀行がつなぎ融資に対応しているか、分割融資などの代替手段があるかどうかを確認しましょう。

金利や諸費用の確認

つなぎ融資の金利は1年以内の固定金利が一般的です。

「金利」だけでなく「諸費用」も必ずチェックしてください。

つなぎ融資を利用する場合、住宅ローンとは別に以下のような諸費用が発生します。

- 事務手数料: 数万円〜10万円程度(融資回数ごとにかかる場合も)

- 印紙代: 契約書に貼る印紙税

- 団体信用生命保険料: 任意加入の場合がある

金利が低くても手数料を高く設定している場合があります。

見積もりを依頼する際は諸費用含む総額を出してもらい、トータルで判断してください。

アキュラホームなら専門部隊「AQファイナンス」がトータルサポート

つなぎ融資は便利な仕組みですが、お客さまご自身で最適な方法を選ぶには一定の知識が必要で手間もかかります。

「金融機関の選び方」「工事と支払いのスケジュール管理」など、専門的な知識と調整が欠かせません。

アキュラホームでは、専門チーム『AQファイナンス』がバックオフィスから資金計画をサポート。建築部門と密に連携し、裏方としてお客様の住まいづくりを支えます。

提携ローンの活用で手続きをスムーズに

AQファイナンスでは、豊富なネットワークを活かしてお客様に最適な金融機関をご紹介します。

アキュラホームの建築部門とも連携しているため、「支払いが必要なタイミングで融資が受けられない」というトラブルがありません。

AQファイナンスによるサポートには、以下のようなメリットがあります。

- お客様ご自身で金融機関を探す手間が省け、手続きがシンプルになる

- 金融の専門チームが間に入るため審査がスムーズに進みやすい

- お客様の条件によっては、つなぎ融資以外の最適な提案が可能

お客様に最適な資金計画をプロが提案

AQファイナンスはアキュラホームグループの一員であるため、建築部門と資金調達部門が連携しています。

「いつ、いくら必要なのか」を共有しているため融資実行のタイミングを最適化し、無駄な利息発生を防ぎます。

住宅ローン本体の金利条件や手数料を含め、お客様のライフプランに合わせた最適な融資商品をトータルで提案できるのが強みです。

まとめ

つなぎ融資は、土地購入や着工金の支払いが必要な注文住宅において、資金繰りを助ける便利な仕組みです。

正しく利用すればリスクを最小限に抑えられます。

- つなぎ融資は完成前の支払いを立て替えるローン

- 住宅ローンより金利が高いため、期間短縮と計画性がカギ

- 金融機関選びや手続きは複雑になりがち

「難しいことはプロに任せて、間取りやデザインの検討に集中したい」

このようにお考えでしたらぜひアキュラホームにご相談ください。